产品中心PRDUCTS

技术支持RECRUITMENT

天风电子:电子行业有望迎来新一轮增长

2023-11-07 07:35:25

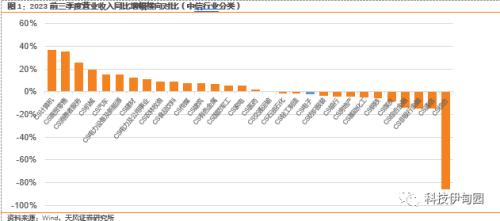

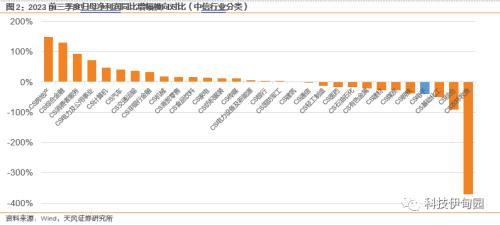

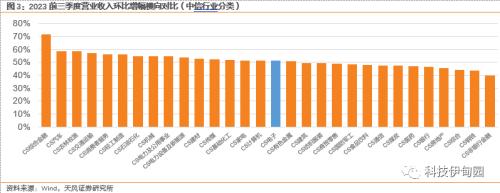

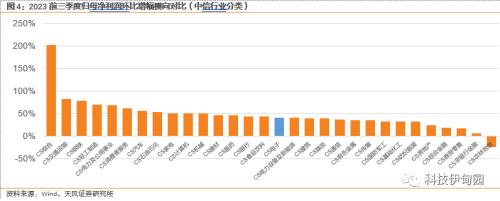

2023年三季度,整体行业环比维持增长,其中营收环比增长51.18%,居第十六位;归母净利润环比增长41.03%,电子行业居第十六位。随着云计算、大数据、人工智能等新技术不断发展,通信代际更迭、数据流量大幅增长,汽车电子、消费电子等的蓬勃发展将有望带动电子行业迎来市场回暖。营收方面,电子行业居第二十位,同比下降2.39%;从归母净利润的增速来看,电子行业归母净利润增速排全行业第二十七位,同比下降38.89%,盈利能力较去年有所下滑。

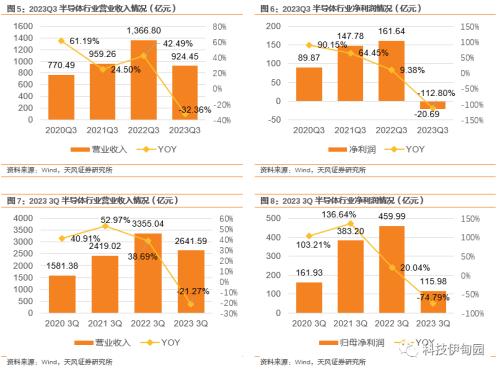

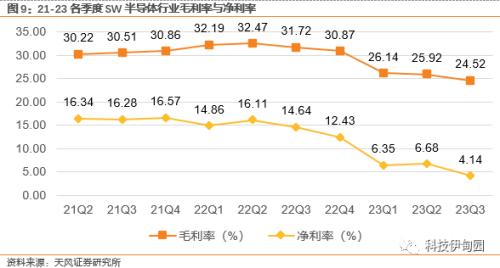

AI驱动与终端需求发力,半导体行业国产替代逻辑强化。2023Q3半导体行业营业收入达924.45亿元,归母净利润达-20.69亿元,同比增长-32.36%和-112.80%。2023年全球半导体市场陷入低迷,终端市场需求疲软,但我们看好三季度后半导体行业增长态势。地缘政治影响下,美国对中国半导体产业持续封锁,我国政策持续推动半导体国产化,国产替代逻辑仍然为主线;受AI驱动,存储行情向阳,相关业务增长预期乐观;华为新机将带动产业链复苏,半导体整体发展态势向上。

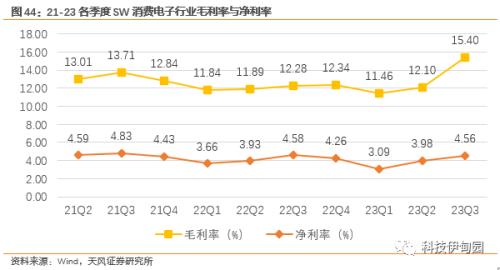

高端手机市场景气度提升,消费电子行业进入顺周期。2023Q3消费电子行业营业收入达4000.34亿元,归母净利润达50.45亿元,同比增长21.43%和-72.33%。2023年Q3以来,随着高端手机市场景气度逐步提升,需求量攀升将有望拉动消费电子行业实现新一轮产品升级与市场回暖。品牌消费电子方面,华为新机有望激发消费需求,且四季度为消费旺季,各类新机密集上市,预计三季度后消费需求逐步回温;消费电子零部件方面,Vision Pro产品逐步放量有望带动上游产业发展,消费电子零部件及组装行业营收有望回升,净利润情况持续向好。

高端LED应用潜力广阔,Vision Pro引领光学行业变革。1)LED:看好今年为Mini LED起量元年,背光与直显有望实现快速增长。索尼为苹果Vision Pro供应Micro OLED显示屏,单眼分辨率超过4K,可实现突破性的锐度和清晰度。2)面板:中国面板厂商主导LCD产业,严格控制稼动,产能占比接近70%。延续控产稳价策略,最终三季度出货量同比下降但价格上涨。面板涨价进入顺周期,整体来看面板格局改善。3)Vision Pro:产品应用潜力广阔,看好下游消费电子需求复苏,有望开拓光学成长空间赋能新的增长点。

风险提示:集成电路政策导向不如预期,研发不及预期;印刷电路板终端需求不及预期;被动元件行业景气度不及预期,终端需求不及预期;分立器件终端需求不及预期,扩产速度高于预期;电子零组件/电子系统组装/光学元件/LED/显示器件终端需求不及预期,研发进度不及预期

新技术新应用多方驱动,电子行业有望迎来新一轮增长。随着云计算、大数据、人工智能等新技术不断发展,通信代际更迭、数据流量大幅增长,汽车电子、消费电子等的蓬勃发展将有望带动电子行业迎来市场回暖。

2023年前三季度,营收方面,电子行业居第二十位,同比下降2.39%;从归母净利润的增速来看,电子行业归母净利润增速排全行业第二十七位,同比下降38.89%,盈利能力较去年有所下滑。

对比2022前三季度来看,电子行业2023前三季度业绩表现较好,营收和归母净利润均有较大增幅。其中营收居第十六位,环比增长51.18%;从归母净利润的增速来看,电子行业居第十六位,环比增长41.03%。

根据申银万国行业分类,我们将电子行业分为6个二级行业,16个三级行业,下面我们将逐个分析这些行业三季度的变化情况。

我们认为,三季度后半导体行业复苏态势向上,AI+华为新机带动产业链发展注入新活力。1)地缘政治影响:美国对中国半导体产业持续封锁,先进制程突破及算力问题亟待解决,Chiplet或为打破国产制程瓶颈的关键方案,中国有机会突破限制问题。2)受AI驱动:存储行情向阳,AI对电子产业链周期复苏的拉动作用明显,相关业务增长预期乐观。3)华为回归高端机市场:华为新机市场份额提升迅速,将带动产业链复苏,半导体整体发展态势向上。

2023年全球半导体市场陷入低迷,终端市场需求疲软。半导体行业总体业绩呈下滑趋势,2023Q3半导体行业营业收入达924.45亿元,归母净利润达-20.69亿元,同比增长-32.36%和-112.80%。2023 3Q(3Q代表前三季度)营业收入达2641.59亿元,归母净利润达115.98亿元,同比增长-21.27%和-74.79%。

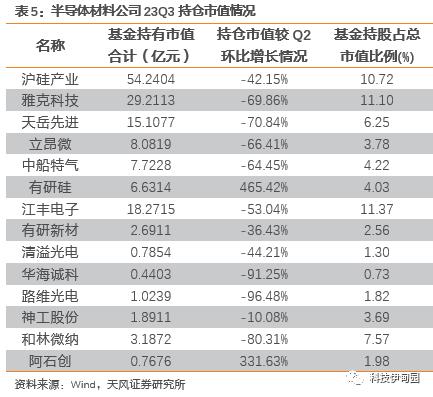

半导体材料行业总体业绩呈下降趋势,2023Q3营业收入达85.73亿元,归母净利润达0.55亿元,同比增长-9.46%和-92.28%。2023 3Q营业收入达214.93亿元,芒果体育app下载归母净利润达13.82亿元,同比增长-15.57%和-33.18%。

在持仓方面,半导体材料行业持仓股份情况显现为普遍下降,沪硅产业持仓股份数指标较Q2环比增长-34.69%,雅克科技较Q2环比增长-60.29%,立昂微较Q2环比增长-47.41%。

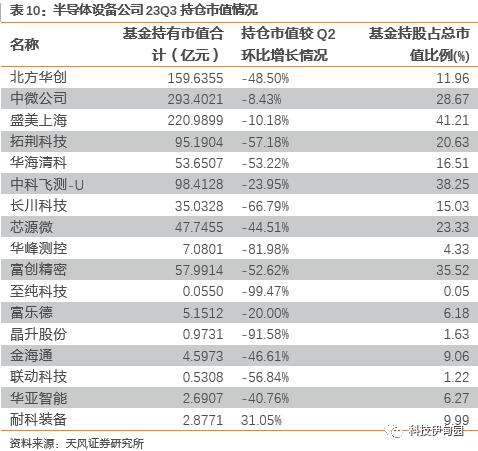

我国政策持续推动半导体国产化,国内多家上市公司进入光刻机的核心环节。荷兰近日宣布解禁ASML,允许对华出口高端光刻机。在国际环境推动下,我国政策持续推动半导体国产化,国产替代逻辑仍然为主线。国内多家公司已在光刻机国产化方面取得突破,国产设备厂商订单预期情况较为乐观。我们认为,半导体设备行业触达相对底部反弹信号较为明显,加上AI支持,厂商有望受益实现业绩逐季度改善。2023Q3半导体设备行业营业收入达133.09亿元,归母净利润达-16.04亿元,同比增长39.36%和-172.32%。2023 3Q营业收入达144.17亿元,归母净利润达28.96亿元,同比增长-38.42%和-39.24%。

在持仓方面,半导体设备行业持仓股份情况显现为普遍下降,北方华创较Q2环比增长-35.03%,中微公司较Q2环比增长-13.47%,长川科技较Q2环比增长-58.92%,华峰测控较Q2环比增长-77.17%。

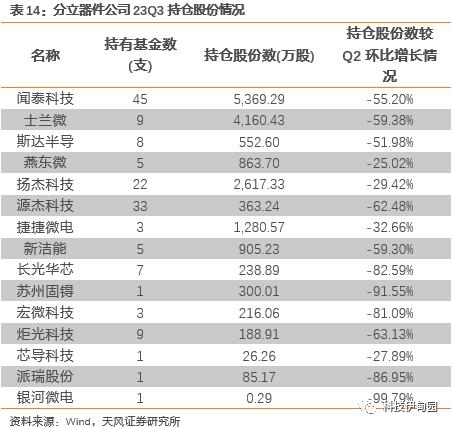

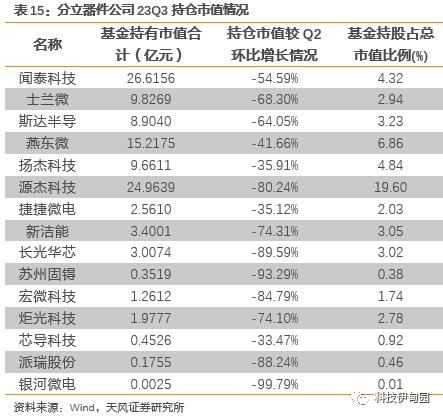

分立器件行业总体业绩呈下降趋势,2023Q3营业收入达241.96亿元,归母净利润达12.85亿元,同比增长-51.29%和-59.80%。2023 3Q营业收入达648.65亿元,归母净利润达42.17亿元,同比增长0.55%和-27.40%。

在持仓方面,分立器件行业持仓情况显现为普遍下降,闻泰科技较Q2环比增长-55.20%,士兰微较Q2环比增长-59.38%,扬杰科技较Q2环比增长-29.42%,捷捷微电较Q2环比增长-32.66%,宏微科技较Q2环比增长-81.09%。

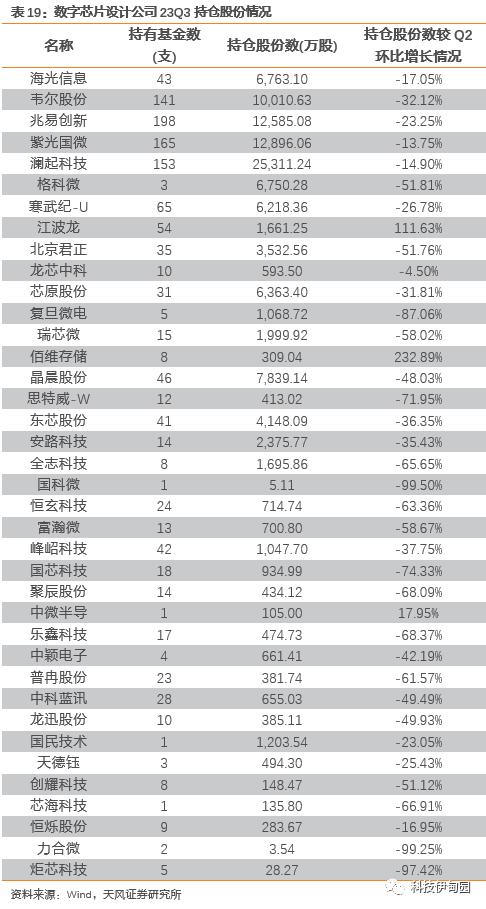

SoC大规模应用持续落地,看好存储复苏拐点或现。1)SoC:近期ChatGPT、天猫精灵阿里大模型、SAM、DINO、Google PaLM 2、联发科天玑 9300等事件可以看到,AI大模型从文字、语音到视频图像等应用不断落地,终端智能化交互进一步提升用户体验,我们认为AI SoC作为智能化核心芯片,有望迎来量价齐升黄金期,成为下一轮成长动力。2)存储:近期利好频传拐点或已现。从历史周期维度看,存储行业周期约为3-4年,本周期自2020Q1起始,于2022Q1价格阶段性见顶,目前已连续6个季度降价,处于周期筑底阶段。AIGC应用催化对算力&存力需求,长期来看AI催化下存储需求有望数倍提升。看好存储大周期级别行情,带动产业链复苏。数字芯片设计行业总体业绩呈下降趋势,2023Q3营业收入达303.25亿元,归母净利润达-2.52亿元,同比增长-23.37%和-105.79%。芒果体育app下载2023 3Q营业收入达718.05亿元,归母净利润达 19.78亿元,同比增长-27.79%和-86.51%。

在持仓方面,数字芯片设计行业持仓情况显现为普遍下降,韦尔股份较Q2环比增长-32.12%,兆易创新较Q2环比增长-23.25%,紫光国微较Q2环比增长-13.75%,江波龙较Q2环比增长111.63%,瑞芯微较Q2环比增长-58.02%。

模拟芯片库存持续调整,有望逐步回归季节性走势。价格与货期趋势维稳,海外大厂扩产或延续,根据TrendForce预估23H1全球电源管理芯片产能提升4.7%。国内企业产品持续突破,国产替代开启下一轮成长。2022年,由于消费电子市场面临下行周期,射频前端供应链供应关系发生逆转,卓胜微、唯捷创芯、慧智微三家企业库存水位上涨,但随着库存逐步去化,存货周转天数已有所下降。模拟芯片设计行业总体业绩基本持平,2023Q3营业收入达108.81亿元,归母净利润达6.29亿元,同比增长31.49%和9.44%。2023 3Q营业收入达244.27亿元,归母净利润达-0.27亿元,同比增长-1.47%和-100.83%。

在持仓方面,模拟芯片设计行业持仓情况显现为普遍下降,卓胜微较Q2环比增长-31.01%,圣邦股份较Q2环比增长-32.71%,汇顶科技较Q2环比增长-51.26%,唯捷创芯较Q2环比增长-30.92%,纳芯微较Q2环比增长-69.08%。

我们认为,集成电路制造行业市场逐渐回暖,市场空间有望在Chiplet先进技术引领下进一步增长。存储芯片近期利好频传拐点或已现,带动产业链市场回暖,提升行业营收能力。Chiplet/先进封装技术有望带动整体产业价值量提升,拓宽市场空间。集成电路制造行业总体业绩呈下降趋势,2023Q3营业收入达-149.46亿元,归母净利润达-28.56亿元,同比增长-194.39%和-174.49%。2023 3Q营业收入达172.88亿元,归母净利润达-2.61亿元,同比增长-62.38%和-102.28%。

在持仓方面,集成电路制造行业持仓情况显现为普遍下降,中芯国际较Q2环比增长-6.56%,华润微较Q2环比增长11.59%,中芯集成-U较Q2环比增长-98.67%,晶合集成较Q2环比增长-51.87%,赛微电子较Q2环比增长-46.46%。

看好集成电路封测的各项业务陆续回升,行业盈利能力逐步改善。随着市场需求回暖,AI需求全面提升,有望与Chiplet/先进封装技术合力带动封测产业价值量提升,先进封装未来市场空间广阔。集成电路封测行业总体业绩呈下降趋势,2023Q3营业收入达201.09亿元,归母净利润达6.75亿元,同比增长366.93%和-47.32%,净利润减幅较大主要因2023年全球半导体市场陷入低迷,封测环节业务受到影响。2023 3Q营业收入达498.65亿元,归母净利润达14.12亿元,同比增长-4.01%和-65.05%。

在持仓方面,集成电路封测行业持仓情况显现为普遍下降,长电科技较Q2环比增长-18.62%,通富微电较Q2环比增长-35.33%,华天科技较Q2环比增长-29.17%,颀中科技较Q2环比增长-52.09%,甬矽电子较Q2环比增长-49.58%。

半导体板块风险提示:集成电路政策导向不如预期,研发不及预期:存在政策导向不如预期以及研发不及预期的可能;分立器件终端需求不及预期。

消费电子整体呈增长趋势,看好AI赋能周期回暖。随着高端手机市场景气度逐步提升,需求量攀升将有望拉动消费电子行业实现新一轮产品升级。华为回归带动其他厂商积极备货并加快创新,消费电子业务有望反转。联想推出首款AI PC,AI赋能将持续助力消费电子行业发展。1)品牌消费电子:华为新机有望激发消费需求,且四季度为消费旺季,各类新机密集上市,预计三季度后消费需求逐步回温。2)消费电子零部件:Vision Pro潜力有望超预期,产品逐步放量有望带动上游产业发展,正式推出或带动相关产业热潮,消费电子零部件及组装行业营收有望回升。

AI推动高性能PC需求,华为新机激发消费需求。四季度为消费旺季,各类新机密集上市,预计三季度后消费需求逐步回温,品牌消费电子行业业绩将企稳回升。苹果 15系列以及华为新机发布,我们认为中国智能手机市场出货量有望在2023年第四季度迎来拐点。品牌消费电子行业总体业绩呈下降趋势,2023Q3营业收入达330.48亿元,归母净利润达20.02亿元,同比增长-8.12%和-87.11%。2023 3Q营业收入达亿785.90元,归母净利润达68.77亿元,同比增长11.78%和33.07%。

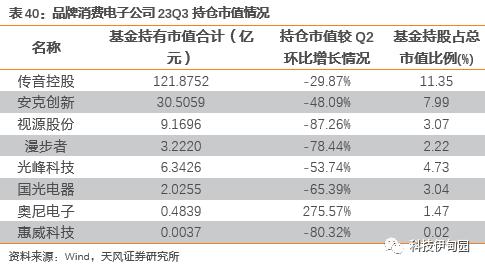

在持仓方面,品牌消费电子行业持仓情况显现为普遍下降,传音控股较Q2环比增长-22.56%,安克创新较Q2环比增长-51.63%,视源股份较Q2环比增长-79.98%,国光电器较Q2环比增长-60.96%。

我们看好整机需求明显回暖或带动零部件成长。随着苹果以及华为新机发布,厂商竞争加剧,整机销量或现新增长点,有望拉动消费电子零部件成长。随着消费需求逐步回暖,我们认为消费电子零部件及组装行业营收有望回升,净利润情况持续向好。消费电子零部件及组装行业总体业绩呈下降趋势,2023Q3营业收入达3669.86元,归母净利润达30.42亿元,同比增长25.05%和13.14%。2023 3Q营业收入达5181.42亿元,归母净利润达194.18亿元,同比增长-37.71%和-44.74%。

在持仓方面,消费电子零部件及组装行业持仓情况显现为普遍下降,立讯精密较Q2环比增长-13.79%,蓝思科技较Q2环比增长-71.22%,领益智造较Q2环比增长-74.16%,信维通信较Q2环比增长-60.01%,电连技术较Q2环比增长-15.90%。

消费电子板块风险提示:消费复苏不及预期;新产品创新力度不及预期;国产替代不及预期。

印制电路板行业库存整体承压,库存量的逐渐消化有利于PCB行业回暖。印制电路板行业总体业绩呈下降趋势,2023Q3营业收入达526.43亿元,归母净利润达13.45亿元,同比增长-4.92%和-75.25%。2023 3Q营业收入达1054.39亿元,归母净利润达65.74亿元,同比增长-30.05%和-49.03%。

受汽车、通讯、消费电子带动,我们看好PCB多下游驱动进入新一轮成长周期。21年PCB应用市场中,通讯类市场占有率保持较高的水平,占比为33%;其次是计算机行业,占比约为22%。其他领域PCB市场规模较大的是汽车电子、消费电子和工业控制。1)通讯设备领域:通讯设备对 PCB 需求主要以多层板为主,随着移动通信技术不断发展,有利于信号高速传输的高频高速板需求量将大幅上升。2)汽车电子领域:随着全球汽车产业从电子化进入智能化、电动化时代,汽车行业电子产品产值持续 向上攀升。汽车 PCB 作为各类汽车电子应用的重要底座支撑,将随着汽车电子市场的发展保持增长趋势。3)消费电子领域:未来随着苹果 Vision Pro 系列产品的量产,该产品有望带动新一轮消费电子创新周期,有利于拉动上游供应链厂商的相关产品线建设以及营收。

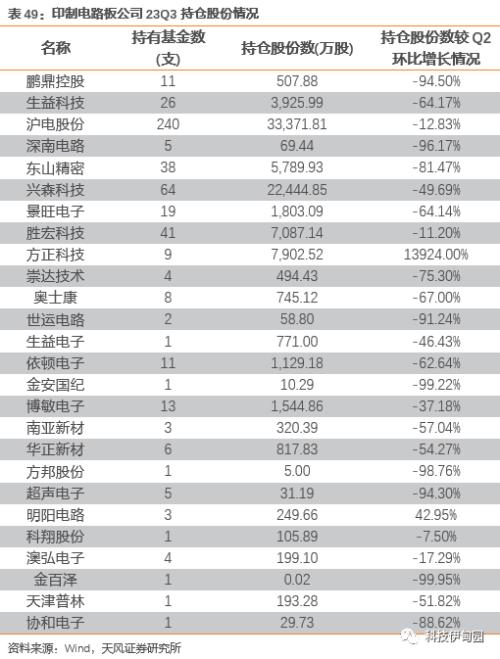

在持仓方面,印制电路板行业持仓情况显现为普遍下降,鹏鼎控股较Q2环比增长-94.50%,生益科技较Q2环比增长-64.17%,沪电股份较Q2环比增长-12.83%,深南电路较Q2环比增长-96.17%,较东山精密Q2环比增长-81.47%。

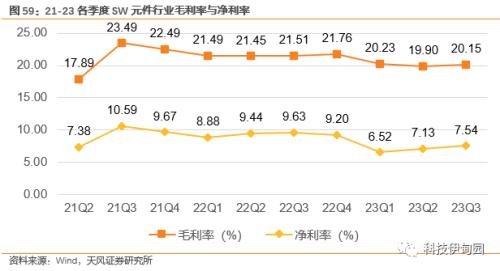

全球双碳政策发力促进电动化变革,被动元件市场迎来新机遇。受益于新能源汽车、光伏、风电、UPS、工业电机等新能源行业近期的高速增长,新能源行业相关的被动元件有望进入成长发展期。被动元件行业总体业绩呈下降趋势,2023Q3营业收入达105.79亿元,归母净利润达10.24亿元,同比增长-2.00%和-4.45%。2023 3Q营业收入达261.18亿元,归母净利润达33.36亿元,同比增长-6.17%和-16.74%。

在持仓方面,被动元件行业持仓情况显现为普遍下降,三环集团较Q2环比增长-49.56%,顺络电子较Q2环比增长-28.23%,风华高科较Q2环比增长-83.98%,江海股份较Q2环比增长-84.17%,泰晶科技较Q2环比增长-85.52%。

元件板块风险提示:印刷电路板终端需求不及预期;新能源行业需求增长不及预期 ;技术更新不及预期;主要原材料价格波动风险。

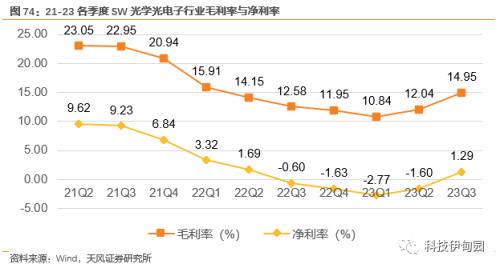

看好下游消费电子需求复苏,带动光学供给端开启新一轮成长。AR/VR显示和成像技术持续升级创新,Vision Pro产品应用潜力广阔。消费电子作为光学重要下游应用之一,有望开拓光学成长空间赋能新的增长点。

面板涨价进入顺周期,整体格局改善。中国面板厂商主导LCD产业,产能占比接近70%,严格控制稼动,前三季度出货量同比下降但价格上涨。AR/VR显示和成像技术持续升级创新,索尼推出最新款OLED微型显示器ECX344A,性能优于先前Vision Pro的显示模块,可提供比Vision Pro更高的分辨率。

在持仓方面,面板行业持仓情况显现为普遍下降,京东方A较Q2环比增长-55.01%,TCL科技较Q2环比增长-35.88%,沃格光电较Q2环比增长10.20%,三利谱较Q2环比增长-30.46%,长阳科技较Q2环比增长-63.15%。

我们看好今年为Mini LED起量元年,背光与直显有望实现快速增长。背光TV今年渗透率快速提升, 618期间Mini LED背光TV渗透率达到10%,未来全球渗透率有望持续提升;我们预计笔记本厂商陆续推出配置Mini LED显示技术的笔记本电脑。由于兆驰大幅扩产Mini LED显示封装及垂直一体化的优势,Mini LED显示的价格快速下降,看好后续价格持续下降,推动新的应用领域渗透率快速提升。

索尼为苹果Vision Pro供应Micro OLED显示屏,实现技术新突破。单眼分辨率超过4K,采用基于苹果硅芯片的突破性超高分辨率显示系统,具有宽广的色彩和高动态范围,可实现创新性的锐度和清晰度。LED行业总体业绩呈增长趋势,2023Q3营业收入达241.10亿元,芒果体育app下载归母净利润达6.16亿元,同比增长28.48%和6.63%。2023 3Q营业收入达659.60亿元,归母净利润达15.18亿元,同比增长3.95%和-52.42%。

在持仓方面,LED行业持仓情况显现为普遍下降,三安光电较Q2环比增长-34.91%,利亚德较Q2环比增长-68.83%,木林森较Q2环比增长-98.14%,洲明科技较Q2环比增长-86.72%,艾比森较Q2环比增长-63.55%。

消费电子或复苏有望带动光学元件成长。看好Vision Pro开启空间计算时代,产业空间有望对标PC和智能手机。随着未来苹果MR出货放量,光学元件业绩有望受益下游硬件终端市场空间,消费电子有望出现新增长点赋能光学元件。

光学元件行业营业收入呈下降趋势,但归母净利润是呈扭亏为盈状态。2023Q3营业收入达132.07亿元,归母净利润达8.44亿元,同比增长17.16%和140.63%。2023 3Q营业收入达127.22亿元,归母净利润达6.54亿元,同比增长-59.66%和132.21%。

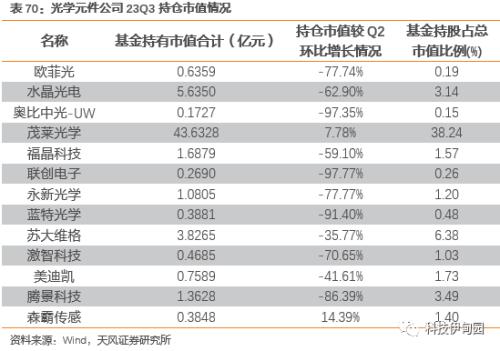

在持仓方面,光学元件行业持仓情况显现为普遍下降,水晶光电较Q2环比增长-65.69%,奥比中光-UW较Q2环比增长-73.93%,茂莱光学较Q2环比增长0.26%,激智科技较Q2环比增长-68.75%,腾景科技较Q2环比增长-75.93%。

LED板块风险提示:国内市场复苏力度不及预期;Mini直显和背光渗透率提升不及预期;LED不同板块的竞争格局可能恶化。

其他电子行业总体业绩呈下降趋势,2023Q3营业收入达519.12亿元,归母净利润达3.12亿元,同比增长7.52%和114.94%。2023 3Q营业收入达1343.38亿元,归母净利润达24.11亿元,同比增长-8.32%和-33.92%。

在持仓方面,其他电子行业持仓情况显现为普遍下降,洁美科技较Q2环比增长-78.29%,可立克较Q2环比增长-95.40%,瑞可达较Q2环比增长-90.05%,维峰电子较Q2环比增长-62.78%,国力股份较Q2环比增长-57.34%,富信科技较Q2环比增长-89.42%。

电子化学品行业总体业绩基本持平,2023Q3营业收入达196.48亿元,归母净利润达16.51亿元,同比增长16.81%和-11.16%。2023 3Q营业收入达392.44亿元,归母净利润达38.73亿元,同比增长3.24%和-17.16%。

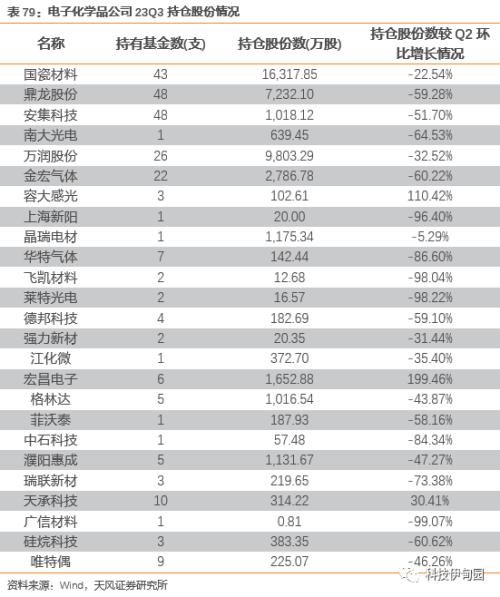

在持仓方面,电子化学品行业持仓情况显现为普遍下降,国瓷材料较Q2环比增长-22.54%,鼎龙股份较Q2环比增长-59.28%,万润股份较Q2环比增长-32.52%,金宏气体较Q2环比增长-60.22%,上海新阳较Q2环比增长-96.40%。

集成电路政策导向不如预期,研发不及预期:存在政策导向不如预期以及研发不及预期的可能;

印刷电路板终端需求不及预期:我们认为印刷电路板终端需求仍然受到宏观经济波动影响,若终端需求不及预期,影响供应链厂商业绩表现;

被动元件行业景气度不及预期,终端需求不及预期:我们认为被动元件终端需求仍然受到宏观经济波动影响,若终端需求不及预期,影响供应链厂商业绩表现;

分立器件终端需求不及预期,扩产速度高于预期:我们认为分立器件行业终端需求仍然受到宏观经济波动影响,部分产品目前仍然处于库存去化阶段,若需求疲软+扩产速度高于预期,将影响供应链厂商业绩表现;

电子零组件/电子系统组装/光学元件/LED/显示器件终端需求不及预期,研发进度不及预期:我们认为终端需求仍然受到宏观经济波动影响,研发进度受技术壁垒影响可能阻碍业绩增长。